Η αύξηση των επιτοκίων φέρνει τσουνάμι στους δανειολήπτες

1 δισ. ευρώ θα πληρώσουν οι δανειολήπτες την αύξηση των επιτοκίων

1 δισ. ευρώ θα πληρώσουν οι δανειολήπτες την αύξηση των επιτοκίων

Οι δανειλήπτες είναι πιθανόν να κληθούν θα πληρώσουν 1 δις. ευρώ περισσότερα στο πλαίσιο της επικείμενης ανόδου των επιτοκίων που θα πρέπει να θωρείται δεδομένη αφού η ΕΚΤ ήδη άνοιξε τη σχετική κερκόπορτα.

Σε ότι αφορά τις συστημικές τράπεζες αυτές για 100 μονάδες βάσης υπολόγισαν πως θα έχουν επιπλέον έσοδα της τάξεως των 800 εκατ. ευρώ ενώ άλλα 200 εκατ. ευρώ, ίσως λίγο λιγότερο, αναμένεται να έχουν ως επιπλέον έσοδα τα άλλα πιστωτικά ιδρύματα από την αντίστοιχη άνοδο των επιτοκίων.

Η Εθνική θα έχει εισροή περισσότερων εσόδων κατά 200 εκατ. ευρώ, η AlphaBank θα κερδίσει 180 εκατ. ευρώ περισσότερα έσοδα, η Eurobank 230 εκατ. ευρώ και 180 εκατ. ευρώ η Τράπεζα Πειραιώς. ΠΕΙΡ-0,17% Εάν σε όλα αυτά προστεθούν και οι μικρότερες τράπεζες το ποσό ξεπερνάει τα 900 εκατ. ευρώ και πλησιάζει το ένα δισεκατομμύριο σημειώνουν έγκυρες τραπεζικές πηγές.

Τι σημαίνει άνοδος των επιτοκίων

Το 85% με 90% των δανείων έχουν επιτόκιο κυμαινόμενο το οποίο βασίζεται στο Euribor το οποίο σε επίπεδο μήνα κινείται στο -0,50% ενώ σε επίπεδο τριμήνου σε -0,40%.

Οταν η Κριστίν Λαγκάρντ «άνοιξε τις πύλες» για άνοδο επιτοκίων τον Ιούλιο, εννοούσε κυρίως το επιτόκιο καταθέσεων των εμπορικών τραπεζών στην ΕΚΤ

Σήμερα το επιτόκιο αυτό είναι αρνητικό -0,50% και αναμένεται να οδηγηθεί σε -0,25% δημιουργώντας και αυτό με τη σειρά του όφελος στις τράπεζες. Ωστόσο η άνοδος δεν θα περιοριστεί εκεί.

Φόβος για νέα κόκκινα δάνεια

Το τι θα συμβεί ωστόσο σταδιακά στους δανειολήπτες σχετίζεται άμεσα με την υγεία των τραπεζικών ισολογισμών. Μπορεί οι τράπεζες στην παρούσα φάση να μην φοβούνται την δημιουργία νέων κόκκινων δανείων κυρίως λόγω της πορείας του τουρισμού, ωστόσο κάτι τέτοιο δεν μπορεί να αποκλειστεί αν οι πληθωριστικές πιέσεις επιμείνουν στο επίπεδο που βρίσκονται σήμερα . Άλλωστε όλες οι διοικήσεις τους μίλησαν για σχετική επαγρύπνηση μολονότι τα σημάδια δεν έχουν γίνει ορατά. Η επαναξιολόγηση του θέματος θα γίνει το Σεπτέμβριο όταν οι πρώτες αυξήσεις θα είναι πια γεγονός και θα ετοιμάζεται ένας δεύτερος γύρος αυξήσεων.

Από την άλλη πλευρά η πιστωτική επέκταση προσδιορίζεται για τα 5 δισ. ευρώ κατά το 2022 ενώ έχει ξεκινήσει και η συζήτηση προκειμένου οι τράπεζες να αγοράσουν νέα εξυγιασμένα δάνεια από τους servicers αυξάνοντας τα ενήμερα δάνειά τους που σήμερα φθάνουν τα 110 δισ. ευρώ.

Σε επίπεδο κόκκινων δανείων στο α τρίμηνο, για Εθνική και Eurobank αντιπροσώπευαν το 7% του χαρτοφυλακίου τους, της Πειραιώς το 13% και της AlphaBank τo 12%. Όλες οι τράπεζες θα έχουν μονοψήφιο δείκτη ως το τέλος του έτους.

Τα τρέχοντα επιτόκια της ελληνικής αγοράς

Στην παρούσα φάση σε ότι αφορά τα στεγαστικά δάνεια, σε επίπεδο μέσο όρων το επιτόκιο όταν υπάρχει επιλογή για σταθερό επιτόκιο (περίπου το 10% θεωρείται πως είναι τέτοια δάνεια) αυτό κινείται στο 3% ενώ περί το 2% κινείται το κυμαινόμενο επιτόκιο.

Σε ότι αφορά τον επιχειρηματικό δανεισμό αυτός για τις μικρές επιχειρήσεις φέρει ένα κόστος περί το 5% ενώ για τις μεγάλες κινείται στο 2,5%-3%.

Η τάση όπως αποτυπώνεται από την ΤτΕ

Το περιθώριο επιτοκίου των νέων καταθέσεων και δανείων αυξήθηκε στις 3,78 εκατοστιαίες μονάδες αναφέρει στα πρόσφατα στοιχεία που δημοσιοποίησε η ΤτΕ και αφορούν δεδομένα Μαρτίου.

Το μέσο σταθμισμένο επιτόκιο του συνόλου των νέων δανείων προς νοικοκυριά και επιχειρήσεις αυξήθηκε κατά 9 μονάδες βάσης και διαμορφώθηκε στο 3,82%.

Ειδικότερα, το μέσο επιτόκιο των καταναλωτικών δανείων χωρίς καθορισμένη διάρκεια (κατηγορία που περιλαμβάνει τα δάνεια μέσω πιστωτικών καρτών, τα ανοικτά δάνεια και τις υπεραναλήψεις από τρεχούμενους λογαριασμούς) παρέμεινε αμετάβλητο στο 14,69%.

Τα μέσα επιτόκια των επιχειρηματικών και των επαγγελματικών δανείων χωρίς καθορισμένη διάρκεια παρέμειναν σχεδόν αμετάβλητα στο 3,89% και 6,51% αντίστοιχα.

Το μέσο επιτόκιο των νέων επιχειρηματικών δανείων με συγκεκριμένη διάρκεια και κυμαινόμενο επιτόκιο αυξήθηκε κατά 23 μονάδες βάσης, το Μάρτιο του 2022, και διαμορφώθηκε στο 2,83%. Το μέσο επιτόκιο των δανείων τακτής λήξης με κυμαινόμενο επιτόκιο προς μικρομεσαίες επιχειρήσεις (ΜΜΕ) παρέμεινε σχεδόν αμετάβλητο και διαμορφώθηκε στο 3,17%.

Οι ανησυχίες των τραπεζών και πως αντιμετωπίζονται

Για τις τράπεζες είναι πολύ σημαντικό να μην υπάρξουν νέα κόκκινα δάνεια. Θεωρούν πως η οικονομική ανάπτυξη σε συνδυασμό με τη σταδιακή αύξηση των επιτοκίων δεν θα επιτρέψει οι ισολογισμοί να αποκτήσουν και πάλι προβλήματα. Ωστόσο κανείς δεν «υπογράφει» κάτι τέτοιο, με την κεφαλαιακή υγεία των τραπεζών να δείχνει ικανοποιητική αλλά εύθραυστη, με δεδομένο το μεγάλο ποσοστό συμμετοχής στα κεφάλαια των πιστωτικών ιδρυμάτων της αναβαλλόμενης φορολογίας.

Ιδιαίτερη προσοχή δίδεται σε ότι αφορά τα καταναλωτικά δάνεια, ενώ θα πρέπει να σημειωθεί πως οι τράπεζες θεωρούν πως οποιαδήποτε άνοδος πέραν των 100 μονάδων βάσης αναδιαμορφώνει το τοπίο μιας και οι τράπεζες θα πρέπει να αυξήσουν τα επιτόκια καταθέσεων αυξάνοντας πρακτικά τα έξοδά του

Πηγή: Ναφτεμπορική

Τράπεζες: Η κρίση δεν αύξησε (ακόμα) τα «κόκκινα» δάνεια – Γκαζώνουν οι πλειστηριασμοί

Σύμφωνα με στελέχη του χρηματοπιστωτικού κλάδου, τα στοιχεία για την πορεία των δανείων είναι μεν ενθαρρυντικά, ωστόσο, κάθε άλλο παρά εφησυχασμό επιτρέπουν

Δεν έχει υποστεί πλήγμα η κουλτούρα πληρωμών, παρά τη δύσκολη συγκυρία και τη συνεχιζόμενη αβεβαιότητα. Αυτό υπογράμμισαν οι διοικήσεις των τεσσάρων συστημικών τραπεζών παρουσιάζοντας τα αποτελέσματα του α’ τριμήνου, όπου καταγράφεται αύξηση των εξυπηρετούμενων δανείων και οι εισροές νέων «κόκκινων» δανείων παραμένουν αρνητικές, βάσει και των στοιχείων μετά τον Μάρτιο.

Στο τέλος του 2022 και οι τέσσερις συστημικές τράπεζες στοχεύουν σε δείκτη μη εξυπηρετούμενων δανείων κάτω από 10%. Η Εurobank και η Εθνική Τράπεζα το έχουν ήδη και ο δείκτης ΝPE διαμορφώθηκε στο α’ τρίμηνο στο 6% και 6,5% αντίστοιχα, ενώ ακολουθεί η Alpha Bank με 12% η οποία γνωστοποίησε ότι θα πετύχει τον στόχο για μονοψήφιο δείκτη στο β’ τρίμηνο και η Πειραιώς με 12,6%.

Το σύνολο των «κόκκινων» δανείων στις τέσσερις τράπεζες το πρώτο τρίμηνο ήταν σε 14,1 δισ. ευρώ.

Ανησυχία για τον πληθωρισμό Ανησυχία βέβαια υπάρχει, καθώς ο πληθωρισμός συνεχίζει να «τρέχει», βασικά αγαθά και καύσιμα γίνονται ολοένα και ακριβότερα και για τον λόγο αυτό τα δανειακά χαρτοφυλάκια όλων των κατηγοριών βρίσκονται υπό στενή παρακολούθηση –κυρίως τα ρυθμισμένα δάνεια και αυτά που έχουν βγει από προγράμματα στήριξης.

Σύμφωνα με στελέχη του χρηματοπιστωτικού κλάδου, τα στοιχεία για την πορεία των δανείων είναι μεν ενθαρρυντικά, ωστόσο, κάθε άλλο παρά εφησυχασμό επιτρέπουν, καθώς η μείωση του διαθέσιμου εισοδήματος, μπορεί μέχρι σε ένα βαθμό να αντισταθμιστεί από τις καταθέσεις που μπορεί να εμφανίζονται αυξημένες κυρίως για τεχνικούς λόγους.

Από την άλλη πλευρά η μείωση των «κόκκινων» δανείων στους τραπεζικούς ισολογισμούς προήλθε κυρίως από τις τιτλοποιήσεις -οι οποίες φέρουν κρατική εγγύηση- που σημαίνει ότι τα προβληματικά δάνεια παραμένουν στην οικονομία. Και την ίδια στιγμή οι servicers θα πρέπει να «πιάσουν» τους στόχους των business plans μέσω ρυθμίσεων αλλά και πλειστηριασμών, αν και το ηλεκτρονικό σφυρί δεν είναι η πρώτη επιλογή.

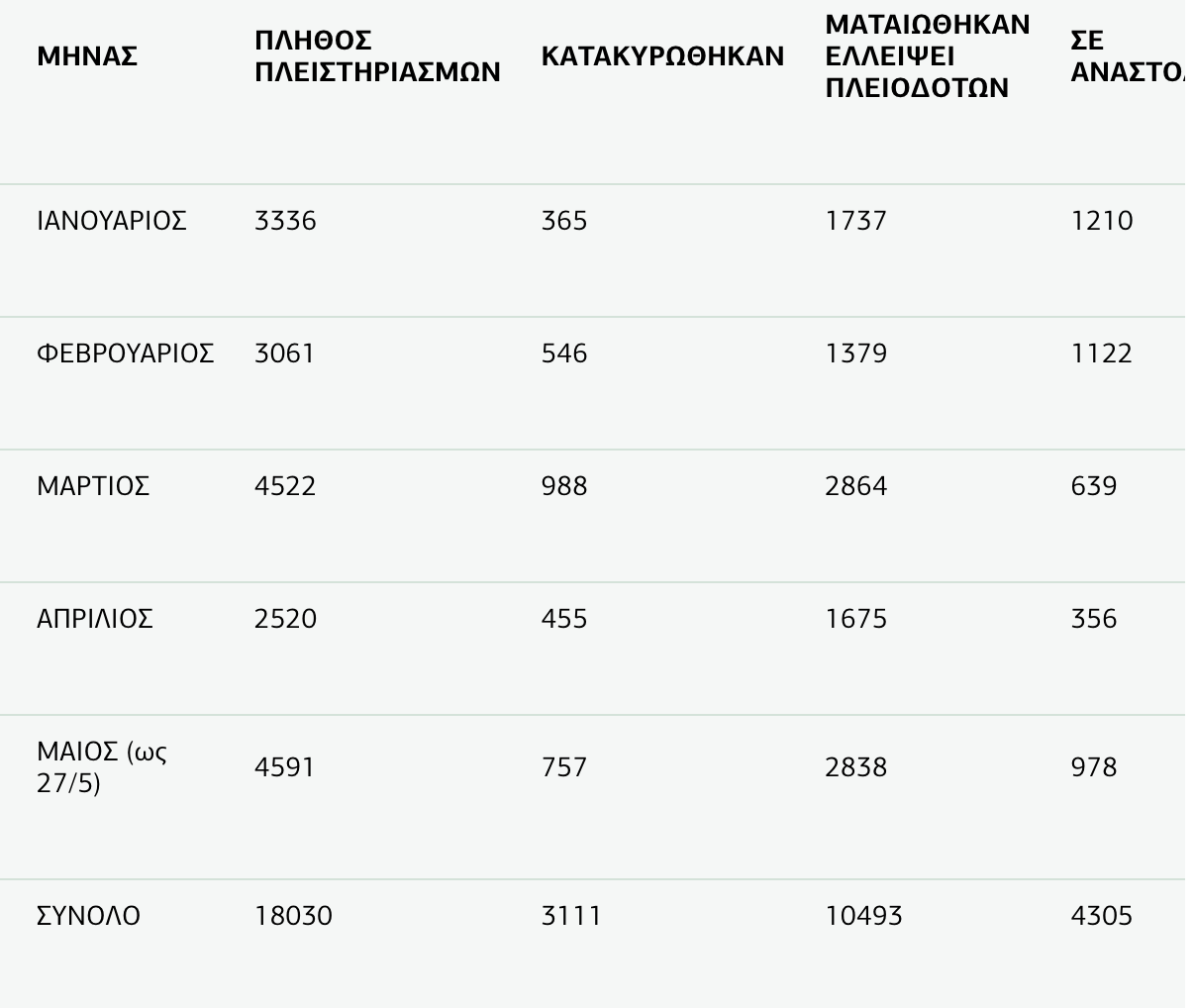

Πατάνε «γκάζι» οι πλειστηριασμοί Tους επόμενους μήνες -με εξαίρεση τον Αύγουστο που δεν γίνονται- οι πλειστηριασμοί θα ανεβάσουν «στροφές» για να φτάσουν τις 36.000 και ήδη σύμφωνα με τα στοιχεία της ηλεκτρονικής πλατφόρμας από τις αρχές μέχρι το τέλος του χρόνου έχουν ήδη αναρτηθεί 27.540 πλειστηριασμοί, εκ των οποίων οι 27194 αφορούν ακίνητα, από μεγάλα εμπορικά ακίνητα, ξενοδοχεία, βιομηχανικές εγκαταστάσεις μέχρι διαμερίσματα, χωράφια (σε αρκετές περιπτώσεις ποσοστό επί της ιδιοκτησίας), θέσεις πάρκινγκ και αποθήκες.

Αλλά και κινητά από πολύ μικρή αξίας, όπως π.χ. ένα καρότσι μεταφοράς, με τιμή πρώτης προσφοράς τα 34,00 ευρώ με τον επισπεύδοντα να είναι ιδιώτης/εταιρεία μέχρι σκάφη αναψυχής μερικών εκατοντάδων χιλιάδων ευρώ (τιμή 1ης προσφοράς) αλλά και φωτοβολταϊκό σταθμό.

Σημειώνεται ότι σε πολλές περιπτώσεις ακίνητα πολύ μικρής αξίας (αλλά και κινητά) αποτελούν μέρος μεγαλύτερου πλειστηριασμού, όμως για τυπικούς λόγους το ηλεκτρονικό σφυρί» χτυπάει ξεχωριστά. Για παράδειγμα, για τον πλειστηριασμό ενός διαμερίσματος που διαθέτει αποθήκη στο υπόγειο το «ηλεκτρονικό σφυρί» μπορεί να χτυπήσει δύο φορές.

Σημειώνεται ότι ένα δάνειο για να «κοκκινίσει», δηλαδή, να μην εξυπηρετείται για περισσότερες από 90 ημέρες, να καταγγελθεί και να φτάσει η ώρα που θα χτυπήσει το «ηλεκτρονικό σφυρί» χρειάζονται στην καλύτερη περίπτωση τρία χρόνια. Είναι λοιπόν σαφές ότι οι πλειστηριασμοί που θα «σκάσουν» τους επόμενους μήνες θα αφορούν κατά κύριο λόγο χρονίζουσες περιπτώσεις.

Σε ό,τι αφορά την μέχρι τώρα πορεία των πλειστηριασμών, από την αρχή του χρόνου και ανά μήνα:

Πηγή: imerisia.gr